Hur kommer man igång med utdelningsaktier? Del 1 av 3.

Hitta de bästa resedealsen som passar en utdelningsinvesterare som handen i handsken direkt hos Tripplo.se!

Tweet

Att köpa utdelningsaktier är en av de mest kraftfulla strategier som en investerare kan tillämpa. Detta gäller såväl för småsparare som för större investerare. Skönheten ligger i enkelheten. De regelbundna utdelningarna fungerar som en kvalitetsstämpel. Men hur gör man egentligen? Hur börjar man spara i utdelningsaktier?

Precis som med andra investeringsstrategier finns det många sätt och det går egentligen inte att säga att en viss metod är rätt och en annan är fel. Man måste komma på vad som fungerar bäst för en själv. Det gäller förstås inte bara för utdelningsaktier utan för vilken strategi man än väljer. Men låt dig inte skrämmas av detta! Det behöver inte alls vara svårt att komma igång. Oavsett om du har handlat med aktier tidigare eller om du precis har börjat titta på aktier som sparform är det ganska lätt att börja investera i utdelningsaktier. Jag ska här försöka ge några generella tips för dig som vill komma igång.

För dig som aldrig investerat i aktier tidigare

Kanske är du helt ny på aktiehandel och har fått tipset från en vän, en kollega eller läst på någon blogg att du ska börja köpa utdelningsaktier. För att du kunna köpa utdelningsaktier behöver du ha en vanlig aktiedepå, en kapitalförsäkring eller ett investeringssparkonto hos din bank eller hos en nätmäklare. Att att ha ett konto hos en nätmäklare är att föredra då de vanligtvis har lägst priser och störst utbud. Vill du t.ex köpa utdelningsaktier i andra länder är det normalt nätmäklarna som har störst utbud av utländska aktier. Har du inte ett konto hos en svensk nätmäklare kan du jämföra och läsa mer om dem här. När det kommer till vilken depåtyp du ska välja är det i dagsläget mest fördelaktigt med en kapitalförsäkring eller ett investeringssparkonto. Du betalar väldigt lite skatt på dina utdelningar och slipper att deklarera de aktieutdelningar som du får in på på ditt konto.

Sparhorisont och riskprofil

Om du googlar på hur man blir rik inser du ganska snart att ett av de främsta tipsen är att köpa aktier. Oavsett om du köper utdelningsaktier eller andra aktier handlar det inte om att bli rik snabbt utan snarare om ett långvarigt och flitigt sparande. Att regelbundet köpa utdelningsaktier är emellertid ett av de mest effektiva sätten att bygga upp en förmögenhet över tid. Pengarna behöver minst några år på sig för att kunna ”göra sitt jobb” så du kommer att behöva en nypa tålamod.

Innan du sätter igång måste vi reda ut vilken din sparhorisont är. Vill du köpa utdelningsaktier för att kunna köpa något om några år? En bil till exempel. Eller sparar du för pensionen? Kanske ligger ditt mål någonstans däremellan. En del köper utdelningsaktier med målet att kunna sluta arbeta 10 eller 20 år innan pensionen.

Fundera på det en stund. Vad är ditt mål? Om du behöver pengarna inom 3 till 5 års tid är det nog säkrast att inte satsa dem i aktier över huvud taget. Det kan fungera, men risken blir för stor. Det kan komma en marknadskorrigering som fäller krokben på dig. I sådana fall är det bättre att sätta in pengarna på ett sparkonto med så hög ränta som möjligt och med statlig insättningsgaranti.

Ju längre sparhorisont du har desto högre risk kan du unna dig och därmed ha chans att få en bättre avkastning på ditt sparkapital. Högre risk kan du uppnå genom att satsa på bolag som växer mer än snittet (men ändå har utdelningar).

Direktavkastning

En utdelningsakties direktavkastning säger hur många procent av aktiekursen som den senaste angivna utdelningen utgör. Om aktiekursen är 200 kronor och utdelningen är 10 kronor blir direktavkastningen 5 procent (10/200=0,05). Det innebär att om aktiekursen sjunker men utdelningen förblir densamma kommer direktavkastningen att stiga. Om du då köper på dig aktier till det lägre aktiepriset får du en högre direktavkastning.

Direktavkastningen är ett av de mått som du kan använda dig av när du bedömer en utdelningsaktie. Snittet på Stockholmsbörsen är i skrivande stund drygt 3 procent men det finns en stor variation. Som tumregel kan man säga att bolag som har en hög direktavkastning ofta har en lägre utdelningstillväxt och vice versa.

Om du har en lång sparhorisont är det inte jätteviktigt att direktavkastningen är hög i dagsläget. Istället kan du fokusera på utdelningstillväxten. Ofta hittar du då aktier för bolag som växer ganska mycket. Allt eftersom verksamheten expanderar ökar vinsten och därmed utdelningarna, givet att bolaget har en sådan utdelningspolicy. En rimlig direktavkastning för aktier med stark utdelningstillväxt tycker jag är 1 till 3 procent.

Om du däremot har en kortare sparhorisont, säg om cirka 5 år, kan det vara bättre att satsa på mer defensiva utdelningsaktier. Det är bolag som kanske inte växer så mycket men som har en stabil och lönsam verksamhet. Dessa bolag har ofta en lite högre direktavkastning, kanske från 3 till runt 6 procent. Det varierar dock med börsens generella värdering.

Ett av de vanligaste misstagen som nya utdelningsinvesterare gör är att fokusera för mycket på direktavkastningen. Det där bolaget med 8 procent direktavkastning kanske ser lockande ut men som regel är det en fälla. Det kallas för utdelningsfällan. Den uppstår när ett bolag stöter på problem, t.ex. om dess verksamhet drabbas av grundläggande bekymmer, som t.ex. minskad lönsamhet, minskade marknadsandel eller rent av hot om konkurs. Aktiekursen sjunker som följd. Samtidigt ser man hur direktavkastningen ökar drastiskt eftersom den mäts efter den senaste rapporterade utdelningen. Allt för ofta blir det emellertid som så att nästa utdelning sänks eller uteblir vilket innebär att du inte alls får den direktavkastning du hade räknat med. Ett sätt att undvika utdelningsfällan är att välja bort aktier som har en orimligt hög direktavkastning och istället se det som en varningslampa.

Utdelningshistorik

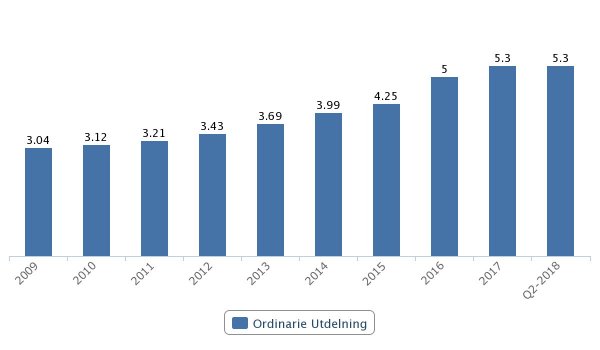

Förutom direktavkastningen är det viktigt att titta på ett bolags utdelningshistorik. Vi tittar då på hur stor utdelningen var tidigare år. Märk väl att det är utdelningen i kronor som gäller, inte direktavkastningen. Direktavkastningen varierar från dag till dag medan utdelningen gäller för hela verksamhetsåret. Hur stor var utdelningen förra året, året dessförinnan, för fem eller tio år sedan? Ser utdelningen ut att ha höjts regelbundet, kanske rent av vart eller vartannat år? Finns det några utdelningssänkningar eller har bolaget rent av kapat utdelningen vissa år?

Det vi vill se är att utdelningarna generellt sett höjs över tid i bolaget. Det är rimligt att önska sig en utdelningstillväxt på över 5 procent i större och mer konsoliderade verksamheter och cirka 10 procent eller mer i bolag där fokus ligger på utdelningstillväxt.

Castellums fina utdelningshistorik. Källa: Börsdata.se

Utdelningshistoriken fungerar också till viss mån som botemedel mot utdelningsfällan. Ett bolag som har en tradition av att höja utdelningen med jämna mellanrum över tid försöker gärna också att åtminstone bibehålla utdelningen även under svårare år.

Utdelningsandel

En tredje aspekt är utdelningsandelen. Den berättar hur stor andel av vinsten som bolaget delar ut i form av utdelningar till aktieägarna. Här på utdelningsjakt.se brukar vi säga att en optimal utdelningsandel ligger på mellan 40 och 60 procent. Om den ligger i det intervallet är utdelningen oftast tillräckligt hög samtidigt som den inte är så stor att den äventyrar bolagets möjligheter att expandera verksamheten och att bibehålla utdelningsnivån även om vinsten skulle sjunka något ett visst år.

ÅFs utdelningsandel de senaste 10 åren. Källa: Börsdata.se

Det behöver inte vara fel att köpa utdelningsaktier som har en utdelningsandel på säg 20 procent. Ett starkt växande bolag men med en mycket stabil utdelningshistorik kan höra till de bolag som ändå är attraktiva med denna låga utdelningsandel. Inte heller en utdelningsandel på 80 procent behöver vara fel om det rör sig om ett bolag där du känner förtroende för ledarskapet eller om du är beredd på att utdelningarna kan röra på sig lite upp och ned.

Ja, detta är lite om grunderna i utdelningsinvesteringar. I del 2 kommer jag att gå igenom hur du kan bygga upp en portfölj, hur ofta man bör köpa aktier och lite annat smått och gott.

Disclaimer: Denna text ska inte ses som investeringsrådgivning utan utgör enbart mina personliga reflektioner. Historisk avkastning är ingen garanti för framtida avkastning.

Andra inlägg

- Sju Large Cap-bolag med hög direktavkastning

- 5 Large Cap-bolag med stark utdelningstillväxt

- Fyra utdelningsstrategier

- Hur kommer man igång med utdelningsaktier? Del 3 av 3.

- Hur kommer man igång med utdelningsaktier? Del 2 av 3.

- Kan stabila utdelningsaktier fungera som ”medicin” vid en börskrasch?

- Svenska Dividend Achievers

- Varför utdelningsaktier?